O Brasil fechou 2023 com a celebração de um avanço aguardado há décadas: a aprovação da reforma tributária. O Sistema Tributário Nacional, de acordo com a Emenda 132 feita à Constituição Federal, deve observar os princípios da simplicidade, da transparência, da justiça tributária, da cooperação e da defesa do meio ambiente.

Para iniciar a longa jornada rumo ao novo ideal inscrito no texto constitucional, o país optou pela adoção do Imposto sobre Valor Agregado, o IVA, sobre bens de consumo, mudança que gera grandes expectativas por parte da esfera pública e das empresas.

Além da promessa de reduzir a complexidade dos impostos e ampliar a transparência, o governo federal defende que em 15 anos as mudanças aprovadas podem levar ao crescimento de 12% a 20% da economia. No cenário conservador de 12%, seria R$ 1,2 trilhão a mais no PIB ou R$ 490 por mês na renda de cada brasileiro.

No mesmo período, a reforma poderia levar à criação de sete a 12 milhões de novas vagas de trabalho, com aumento de poder de compra e, como consequência, redução das desigualdades sociais e regionais. Os dados apresentados pelo governo foram levantados pelo Centro de Cidadania Fiscal e publicados em outubro de 2020. À época, o instituto tinha entre os seus diretores Bernard Appy, hoje secretário extraordinário da reforma tributária, no Ministério da Fazenda.

“A grande expectativa do meio jurídico e do empresariado em relação à reforma tributária é que a tributação da atividade produtiva seja simplificada e os custos reduzidos. Caso a vontade do legislador ao trazer os valores representados pelos novos princípios inseridos no texto constitucional venha a se concretizar no dia a dia, estaremos no caminho certo”, prevê Paulo Roberto Vigna, mestre em Relações Sociais do Direito e sócio do Vigna Advogados Associados.

Para Odair Silva, professor do MBA em Gestão Tributária da Trevisan Escola de Negócios, as empresas devem seguir fazendo o planejamento tributário como uma forma de evitar a judicialização. A reforma sobre a tributação do consumo facilita esse trabalho das empresas e ainda é importante que outras reformas ocorram. “Estamos discutindo a implementação de uma reforma profunda há décadas. Nesta fase, foi abordada a readequação dos tributos sobre o consumo. Depois teremos os tributos sobre a renda. Ainda desejamos a chamada Justiça social, baixar os tributos sobre o consumo e aumentar a tributação sobre a renda”, defende.

“Mesmo diante da falta de consenso sobre os textos de propostas de emenda à Constituição, um único ponto em que todos concordavam era sobre a necessidade de uma reforma que acabasse com o manicômio tributário. A ideia de simplificação da complexa legislação tributária que envolveu todos os debates dos últimos 30 anos com a promessa de redução da burocracia, maior transparência, eficiência, competitividade e crescimento econômico foi sem dúvida o que impulsionou a aprovação do texto da emenda”, lembra a tributarista Renata Elaine Ricetti Marques, presidente do Instituto Acadêmico de Direito Tributário e Empresarial.

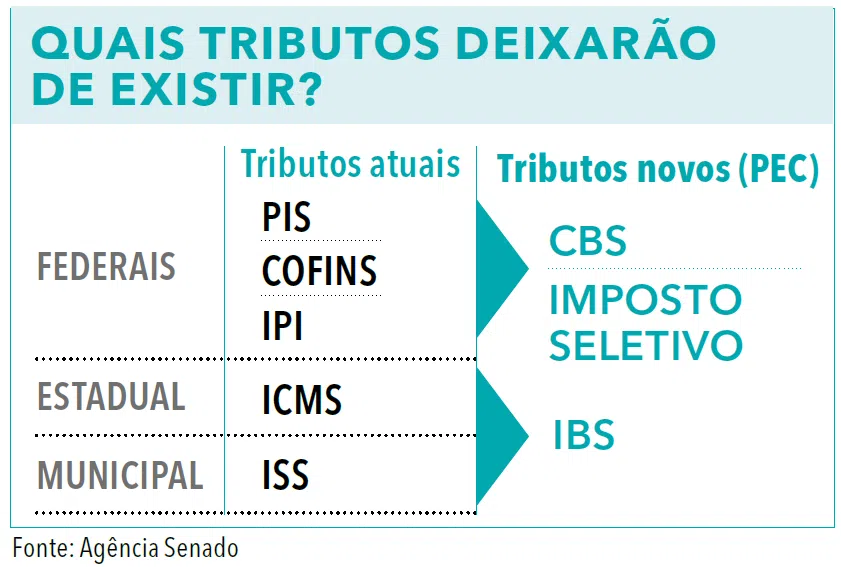

A mudança aprovada substituiu cinco tributos – PIS, Cofins, ICMS, ISS e IPI – pelo IVA Dual, composto da Contribuição sobre Bens e Serviços (CBS), federal, e do Imposto sobre Bens e Serviços (IBS), cobrado por estados e municípios. Essa primeira parte da reforma também criou o Imposto Seletivo (IS), apelidado imposto do pecado, que vai incidir sobre produtos prejudiciais à saúde ou ao meio ambiente, como bebidas alcoólicas, cigarros e jogos de azar.

A nova contribuição e o novo imposto vão incidir sobre bens materiais e imateriais, inclusive direitos, e serviços. Negócios jurídicos como alienação, troca ou permuta, locação, cessão, disponibilização, licenciamento, arrendamento mercantil e prestação de serviços serão alvos do imposto. CBS e IBS não integram a sua própria base de cálculo. A tributação sobre a renda ficou para ser tratada em um segundo momento da reforma.

As regras da CBS e do IBS serão aplicadas em todo o país, mas as alíquotas poderão ser definidas por cada ente federativo. O governo estima alíquota de até 27,99%, depois da inclusão das carnes na cesta básica. Uma trava, para garantir o respeito ao limite da alíquota, está em discussão no Congresso.

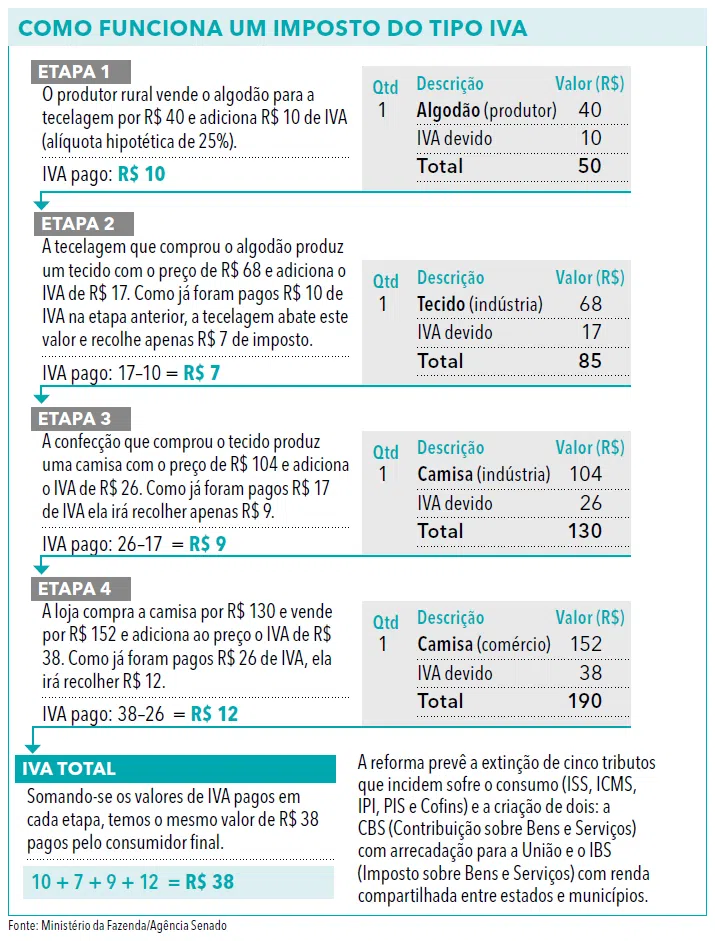

A não cumulatividade plena, ou o fim do efeito cascata, é o principal alvo do novo sistema: o imposto pago em todas as compras poderá ser deduzido do imposto a pagar nas vendas. Além disso, a ideia é que o crédito acumulado seja restituído com rapidez, por meio do chamado split payment. Esse sistema vai calcular e recolher os impostos no momento do pagamento ao fornecedor, o que, de acordo com o Ministério da Fazenda, vai reduzir fraude, sonegação e inadimplência.

Outro destaque da reforma é que a tributação será paga pelo consumidor final da mercadoria ou do serviço, e não mais pelos setores que integram a cadeia produtiva. Ao contrário do que acontece hoje, a tributação será no destino, onde estão os consumidores (veja a ilustração ao lado). As exportações ficarão totalmente livre de impostos e o investimento produtivo vai gerar um crédito imediato e integral.

Tramitam no Congresso dois projetos de lei complementar para regulamentar a reforma. O PLP 68/2024, aprovado em julho na Câmara dos Deputados e que ainda vai passar pelo Senado, regulamenta os três tributos criados pela reforma. O PLP 108/2024 institui o Comitê Gestor do IBS, regulamenta o processo administrativo tributário, a distribuição para os entes federativos e o Imposto sobre herança e doações (ITCMD).

Na regulamentação devem ser estabelecidas isenções e reduções de alíquotas, o que suscita grandes discussões e vai determinar, ao final, qual será a taxa do IVA. O PLP 68 prevê que medicamentos e produtos da cesta básica terão alíquota zero ou redução de 60%. Atualmente, 18 categorias de alimentos gozam de isenção, inclusive carne, frango, peixe, ovo. Para compensar essa isenção a alíquota do IVA deve subir 0,56 ponto percentual, chegando a 27,99%, de acordo com os cálculos da Receita Federal.

O projeto prevê ainda a redução em 30% de imposto sobre a prestação de serviços de profissionais submetidos à fiscalização por conselho profissional, como advogados. A advocacia foi mantida no Simples Nacional. Com isso, 90% dos advogados e escritórios, que têm faturamento anual de até R$ 4,8 milhões, não serão impactados pela reforma. Já as sociedades com faturamento maior foram beneficiadas com a redução de 30% na alíquota dos novos impostos. Também terão direito a créditos sobre tributos incidentes em contratações de serviços ou compras de bens.

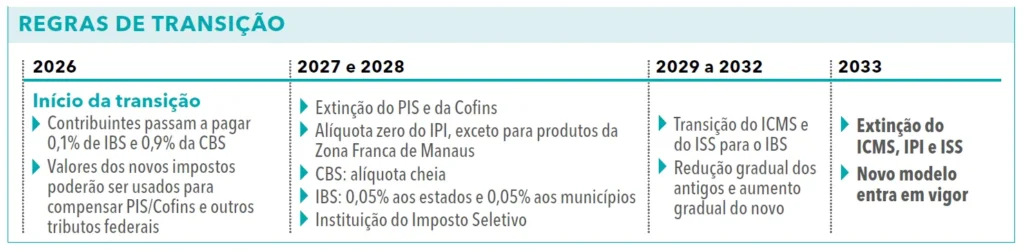

O período de transição da reforma, com a cobrança ao mesmo tempo dos novos e antigos impostos, começa em 2026 e termina em 2032. A partir de 2033, os antigos serão extintos (veja acima as regras de transição). Para manter a arrecadação, ano a ano, o Senado vai fixar as alíquotas de referência dos impostos a serem adotadas pela União, estados e municípios. Essas alíquotas vão compensar a redução de receita da União com PIS e Cofins, dos estados com o ICMS e dos municípios com o ISS.

Ainda não está claro se a carga tributária vai aumentar, o que preocupa os empresários. A alíquota-padrão é estimada pelo governo em 27,99%, e vai depender da regulamentação e das isenções concedidas ao longo desse processo – uma das mais altas do mundo – a média entre os países da OCDE é de 18%. O Brasil é o 175º país a adotar o IVA.

Em 2023, a carga tributária chegou a 32,44% do PIB brasileiro – queda de 0,64% em relação ao ano anterior. O valor da arrecadação, entretanto, subiu de R$ 3,3 para R$ 3,5 trilhões. Os contribuintes pagaram R$ 2,6 trilhões em impostos e R$ 896 bilhões em contribuições sociais.

Na esfera federal, houve aumento na arrecadação com IR retido na fonte e redução da receita do governo com IRPJ e CSLL. Nos estados, de acordo a Secretaria do Tesouro Nacional, houve queda no recolhimento do ICMS, como resultado da Lei Complementar 194, que estabeleceu limites para as alíquotas sobre os bens e serviços relativos a combustíveis, energia elétrica, comunicações e transporte coletivo, além de isenções e mudanças na incidência do imposto, como a exclusão de serviços de transmissão e distribuição de energia elétrica da base de cálculo do tributo. Mas houve aumento no IPVA. Nos municípios, aumentou a arrecadação com ISS, influenciada pelo crescimento de 2,3% no volume de vendas de serviços.

Estudo feito pelo Instituto Brasileiro de Planejamento e Tributação (IBPT) mostrou que, desde a Constituição Federal de 1988 até 2022, foram editadas mais de 460 mil normas tributárias no país. Quase 40 mil delas estavam em vigor. Hoje, só o ISS tem 5.500 leis, uma para cada município. O ICMS é regulamentado em 27 leis estaduais, cada uma delas com as suas alíquotas e regimes especiais. PIS e Cofins contam mais de 100 hipóteses de alíquota zero e mais de 20 regimes especiais.

Com um menor número de impostos e de leis, a estimativa é de que as empresas deixem de gastar R$ 28 bilhões por ano com a burocracia existente para o pagamento de impostos: como a contratação de equipe, compra de softwares e equipamentos e tempo gasto. O cálculo foi feito pelo Movimento Brasil Competitivo (MBC) que, em parceria com o Ministério de Desenvolvimento, Indústria e Comércio faz o cálculo do Custo Brasil. Segundo a organização empresarial, o Custo Brasil, o conjunto de dificuldades estruturais, burocráticas e econômicas que se opõem ao desenvolvimento do país, atingiu R$ 1,7 trilhão em 2024.

O eixo tributário do Custo Brasil é o segundo maior e varia entre R$ 270 e R$ 310 bilhões por ano. “Quando a gente analisa o pilar de complexidade tributária, ele representa R$ 67 bilhões/ano. Economizar R$ 28 bilhões significa uma redução de 42% apenas nesse indicador”, calcula a diretora executiva do MBC, Tatiana Ribeiro.

Com a reforma, o tempo gasto para atender às exigências do Fisco será em média 40% menor, redução de 600 horas, de acordo com Ribeiro. O ranking Doing Business, feito em 2019 pela Organização para a Cooperação e Desenvolvimento Econômico (OCDE), mostrou que no Brasil são necessárias 1.500 horas/ano para preparar o pagamento de impostos, enquanto a média de tempo entre países que integram a organização é de 164 horas.

Em nota divulgada à época da aprovação da Emenda Constitucional 132/2023, o MBC e a Frente Parlamentar pelo Brasil Competitivo declararam que o novo sistema diminui a insegurança jurídica, fator que atrapalha o planejamento estratégico do setor produtivo nacional. “A reforma tributária aprovada também assegura a atração de capital estrangeiro, tão importante para o país voltar a crescer, de maneira sustentável, gerando emprego e renda para os brasileiros.”

Já a Confederação Nacional da Indústria (CNI) avalia que o novo sistema “vai eliminar distorções que reduzem a competitividade da indústria, como a cumulatividade, o acúmulo de créditos tributários, a oneração dos investimentos e das exportações e os custos para calcular e pagar os tributos”.

A Federação das Indústria de São Paulo (Fiesp) fez um estudo sobre as disfunções do atual sistema tributário e concluiu que, em 2023, a indústria de transformação gastou R$ 144,4 bilhões nesse quesito – valor equivalente a 2,91% do faturamento anual do setor. Com o novo modelo tributário, o custo cairá para R$ 32,7 bilhões, redução de 77%. Só com a burocracia a federação calcula que a indústria vai deixar de gastar R$ 31,9 bilhões. Os custos judiciais, incluídos nesse valor, passariam de R$ 5 bilhões ao ano para R$ 600 milhões.

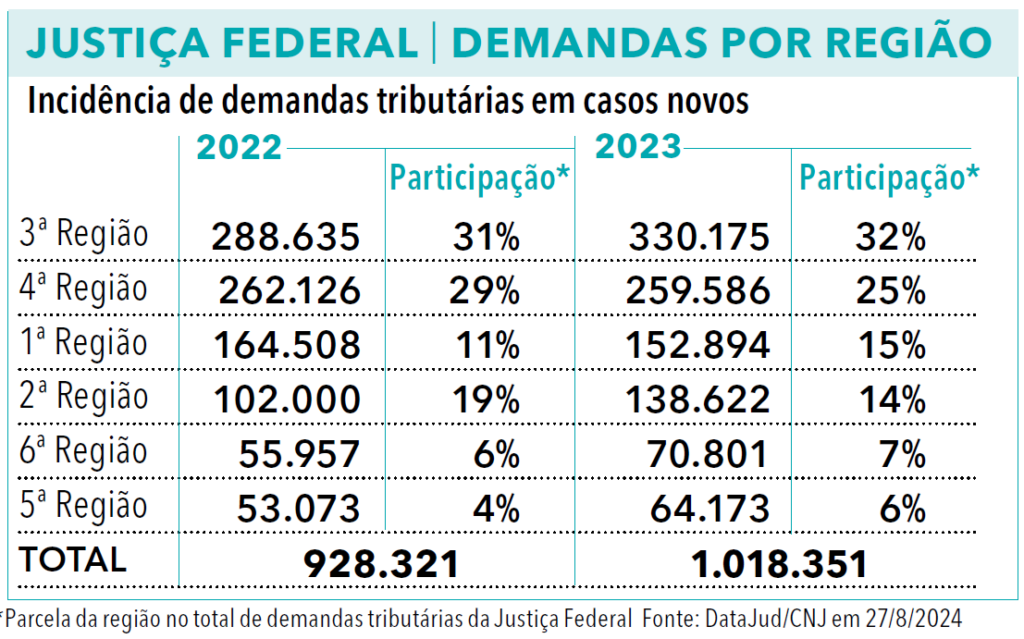

A avaliação inicial é de que a litigiosidade e a insegurança jurídica, a longo prazo, devem diminuir, como resultado da simplificação do sistema. Em 2023, a Justiça brasileira recebeu 5,5 milhões de novas demandas tributárias. Só a Justiça em São Paulo recebeu mais de 1,6 milhão dessas ações.

No final de 2023, havia quase 27 milhões de processos pendentes de execução fiscal, de acordo com o DataJud, o painel estatístico do Conselho Nacional de Justiça.

Os processos tributários em tramitação na Justiça somavam R$ 5,4 trilhões em 2019, segundo o levantamento mais recente feito pelo Núcleo de Pesquisas em Tributação do Insper.

Em outro estudo, o Insper analisou 751 companhias de capital aberto no Brasil e concluiu que a reforma tem a capacidade de reduzir o contencioso tributário no país em até 95%.

O advogado e mestre em Direito Tributário pela FGV, Alexandre Tortato, explica que a judicialização tributária no Brasil é a consequência dos interesses de diferentes setores da economia em meio à complexidade do sistema brasileiro de cobrança de tributos.

“A tributação sobre o consumo, que é o alvo da atual reforma, é incomparavelmente mais complexa do que a de outros países em razão do nosso sistema federativo, que divide a competência tributária entre três entes. Ainda, esses diferentes entes possuem tributos que incidem sobre as mesmas bases tributáveis e, muitas vezes, geram conflitos de competência que levam anos para serem definidos pelo Judiciário”, critica. Estudo do tributarista Rafael de Oliveira Rezende encontrou 214 ações de inconstitucionalidade no STF que discutem a competência da cobrança de tributos entre os entes federativos.

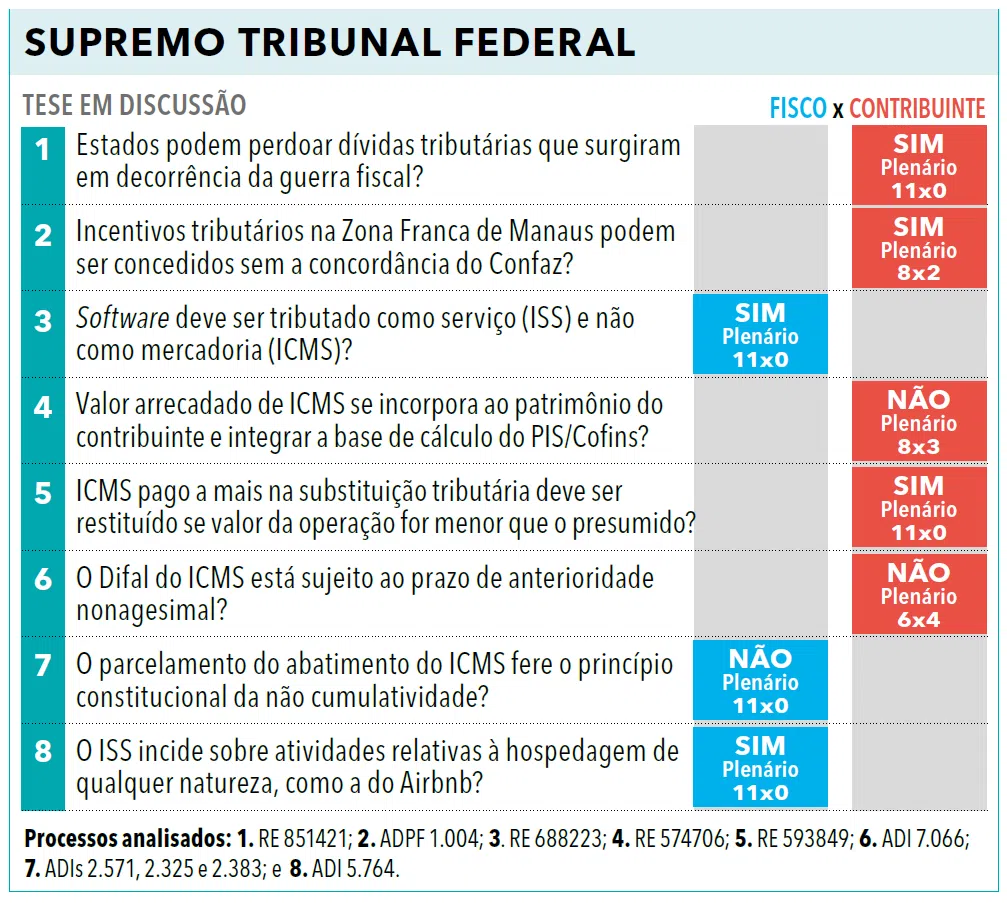

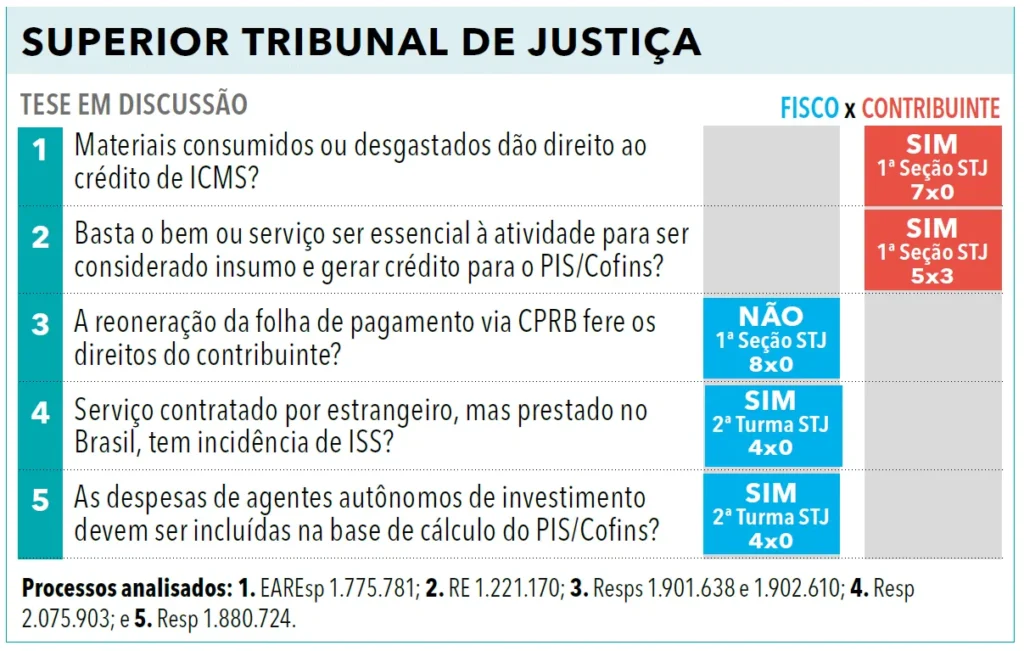

O Anuário da Justiça selecionou teses firmadas pelo STF e pelo STJ nos últimos anos no esforço de solucionar discussões sobre o atual caos tributário. Um dos entendimentos firmados pelo Supremo é de que os estados podem perdoar dívidas tributárias que surgiram em decorrência da guerra fiscal – quando estados reduzem o ICMS para atrair mais empresas, investimentos e empregos. O RE 851.421 tratou de casos em que o perdão é dado com a concordância do Conselho Nacional de Política Fazendária, o Confaz, formado por representantes dos estados e da União. Já na Zona Franca da Manaus, de acordo com o STF, incentivos podem ser concedidos sem a concordância do Confaz.

Tributaristas afirmam que o ICMS tem destaque nas discussões que chegam à Justiça por causa da sua complexidade: em 2023, chegaram mais de 70 mil novas ações na Justiça Estadual. O imposto é cobrado por meio do sistema de cumulatividade quando o pagamento feito em uma operação pode ou não ser abatido nas operações seguintes. Há também a possibilidade de substituição tributária, quando o pagamento do ICMS fica sob a responsabilidade de uma única companhia e não das demais empresas participantes da cadeia de vendas. Nesse sentido, o Supremo entende que o ICMS pago a mais no regime de substituição tributária deve ser restituído se a base de cálculo da operação for inferior à que foi presumida.

Com relação à incidência de tributos em outros tributos, a discussão que mais teve repercussão nos últimos anos ficou conhecida como a tese do século. Em março de 2017, o Supremo entendeu que o valor arrecadado de ICMS não se incorpora ao patrimônio do contribuinte. Portanto, o Fisco não deveria integrar o imposto à base de cálculo do PIS/Cofins e elevar o valor cobrado desses outros dois tributos. Em 2021, foi firmado o entendimento de que a exclusão do ICMS deveria valer apenas para casos ocorridos após ela ter sido pacificada pelo STF quatro anos antes.

Conforme o anexo de Riscos Fiscais da Lei de Diretrizes Orçamentárias para 2023, o governo federal estimava perder até R$ 1,46 trilhão em arrecadação em disputas tributárias. A maior parcela, 90% desse montante, tinha relação com o PIS/Cofins.

A tese do século gerou as chamadas teses filhotes, em que o STF ainda precisa decidir se outros tributos como o ISS, IRPJ e CSLL devem integrar a base de cálculo do PIS/Cofins.

Créditos: Conjur